This blog post is copied from ccs331

时代变迁下的永泰大马

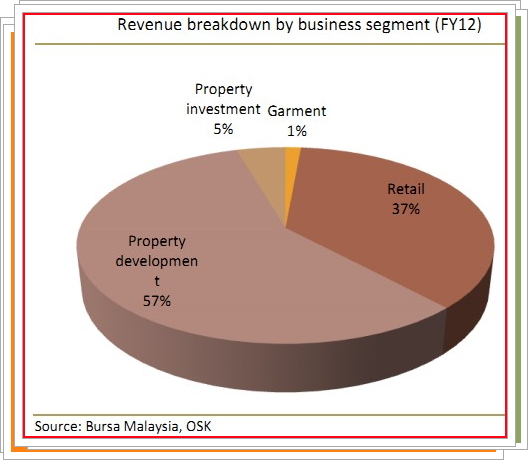

其主要核心业务,主要分为:(一)产业投资与发展和(二)服装生产与零售

前身

新加坡上市公司永泰控股的61%子公司永泰大马(WingTM,2976,主板消费产品股)主要业务为产业发展和投资,以及服装生产。

原名Dragon & Phoenix,并于1990年易名为龙凤控股有限公司。

配合品牌重塑,2010年11月10日的股东大会上,正式易名为永泰大马。

许多人仍难以接受龙凤控股转型成为一个全面产业发展商,它自1966年时已成立为一家成衣制造公司,并在槟城拥有一间工厂。

转型

跟随其母公司脚步,永泰大马已多元化至产业发展,产业投资,服装零售和日本快餐业务。

过去,其利润相当薄弱,主要是因为其不稳定成衣制造经营以及快餐业务。

惟由于成衣领域竞争激烈,特别是受到国际条例实施的固打制限制,使它计划在2012年全面退出成衣制造领域,转向产业发展及投资,以及零售业务领域。

在2006年7月,它也结束来其于斯里兰卡的成率制造经营。

2011年6月9日,永泰控股副主席郑维荣在环宙国际房产透露,看好马来西亚的房地产市场,为了配合这个基调,马来西亚子公司大马永泰更会在未来三年削减纺织和成衣制造业务,从60%多削减至50%,并将房地产业务增加到50%至80%。

永泰大马在马来西亚拥有304英亩土地,其中在槟城达200多英亩,其余分布在巴生河流域的吉隆坡双峰塔毗邻和安邦Ukay高尚住宅附近,属于黄金地段。

里程碑 - 2008年

2008财政年是永泰大马的一个里程碑,因2007财政年杪的2项大型推介所驱动。

1。把其于吉隆坡中环龙凤大厦的建议中办公室计划,转换为豪华共管公寓计划。

这项共管公寓计划预料将拥有2座各为49层和43层大楼。

2。永泰大马在吉隆坡中环的首项计划,The Meritz 110间高级公寓【也已成功移交屋主】。

乌鲁巴生推介Sering Ukay计划的第2阶段【第一阶段的176间双层及两层半排屋已经于2007年竣工和移交】,该计划承建195间双层及两层半排屋】。

Sering Ukay共包含3个主要阶段,总发展值达4亿5000万令吉。

2008年,因早前淡江国际山庄土崩,雪州政府重新检讨山坡高楼计划而搁置。

该半独立式别墅房地产计划,导致永泰大马2008财年,需重新修正,并面对减值损失【Impairment Provisions】约3700万令吉。

在槟城,Taman Seri Impian的第三阶段,106间双层排屋竣工。

同时,威省推介武吉敏惹及综合发展区【Taman Bukit Minyak Utama】项目,第一阶段的544间双层及三层半独立式洋房及排屋,两层店屋。【在2009年,74%售出,80%完成】

2009年

独资子公司Starpuri Development Sdn Bhd脱售一项位于吉隆坡金三角武吉西兰【Bukit Ceylon】的115单位 Tower C豪华公寓给Kualiti Gold Sdn Bhd,总值1亿3千9百70万令吉。

推介位于吉隆坡金三角武吉西兰【Bukit Ceylon】的Verticas Resident项目。

在Sentral Greens,一个位于槟岛东南部的郊区,推介54间现代式三层楼排屋及半独立式洋房。

推介Taman Seri Impian的第四及第五阶段,共123单位的两层及双层半独立式洋房、排屋及独立式洋房。

为了增加土地库存,以5千6百万令吉在新威镇【Bandar Sunway】购买一幅9.43亩的租赁地。

2010年

推介位于吉隆坡金三角武吉西兰【Bukit Ceylon】的Verticas Residensi Tower B 【Tower A于2009年推介,Tower C与2009年脱售】。

威省推介武吉敏惹及综合发展区【Taman Bukit Minyak Utama】项目,第二阶段的215单位的双层独立式洋房及排屋,两层店屋。【在2009年,74%售出,80%完成】

将一块位于威省大山脚 Impiana商业中心的地连同基础设施以1千9百30万令吉出售于 Tesco Stores (Malaysia) Sdn Bhd。

Impiana商业中心,总面积50亩,除了兴建三层楼商店外,也兴建饮食中心、医疗中心、廉价酒店及电子与电器商场。

2011年

位于武吉西兰,共423间单位Verticas Residensi,认购率已达70%。

在槟城Taman Seri Impian的第四及第五阶段,竣工、售完并移交给屋主。

威省推介武吉敏惹及综合发展区【Taman Bukit Minyak Utama】的项目,第二阶段,认购率已达93%,于11月如期竣工与移交。

推介 Impiana商业中心项目。

推介威省推介武吉敏惹及综合发展区【Taman Bukit Minyak Utama】第三阶段,共138单位的两层和三层排屋。

独资子公司,DNP Land Sdn Bhd附带条件脱售2块4625平方米,位于 Impiana商业中心的永久业权土地连同基础设施予Aeon Co. (M) Bhd,总值5千10万令吉。

推介威省大山脚的Jeselton Hills第一阶段,获得超过60%的认购率。

为了增加土地库存,以7千5百万令吉在吉隆坡的 Jalan Langgak Golf 购买一幅8645平方米的永久业权土地,以供住宅发展之用。

2012年

预计423间单位的Verticas Residensi,于第四季完成,并移交。

预计推介位于吉隆坡U-Thant的Nobleton Crest公寓,并于2013年中旬竣工。

威省推介武吉敏惹及综合发展区【Taman Bukit Minyak Utama】第三阶段,自从2011年10月推介后,购率已达74%。

威省Impiana商业中心的Impiana Avenue、Impiana Boulevard及Impiana Gallery获得良好的认购率。

其中Impiana Boulevard及Impiana Gallery在9月竣工与移交。

产业投资

1. ARKL【Ambassador Row Serviced Suites,前称为Lanson Place Ambassador Row】共管公寓;

2. 公寓8;

3. Lanson Place Bukit Ceylon【共有150宽敞的房间,预期2013年首半年将迎来首批住客】

ARKL高级共管公寓将在2013年重新粉刷,以提高价值。

服装业务

除了产业发展计划,永泰大马拥有11个著名时尚品牌的零售业务,即:

Topshop、

Topman、

Dorothy Perkins、

Miss Selfridge、

Warehouse、

Karen Millen、

Diva、

Pumkin Patch、

Wallis、

BCBG Maxazria、和

Uniqlo。

截至2012年6月共有69间分店,平均营业额达233万令吉。

永泰大马持有45%股权的优衣库(Uniqlo)开始作出贡献,占2012財政年净利的5%。

优衣库將在近期把分店数量翻倍至10家,甚至开拓到巴生谷地区以外。因此,分析员认为零售业务或许会分拆上市、私有化或派特別股息,但预计不会在短期內发生。

自2010年11月,UNIQLO进军我国市场以来,至今已开设7间分店,分别位于:

双威金子塔;

Paradigm购物广场;

谷中城;

Setia City Mall Store;

One Utama Store (Old Wing);

KLCC Store;

UNIQLO FAHRENHEIT 88 STORE。

其零售业务普遍在国内主要城市,通过现有72间经销网络销售上述品牌产品。

2012年8月引进英国男装品牌Ben Sherman和与Fast Retailing联营的日本顶级时尚服装品牌之一UNIQLO,将会是永泰大马在2013财年始的盈利增长推手之一。

为增强其服装业务的经销网络,永泰大马放眼在2013财年增设15间店面,且在2015年可达“百”目标,经销网络除了在巴生谷以外,也探讨进军半岛东海岸和东马的新市场,同时也希望能增添更多的时装品牌。

在永泰大马新店舖(3年內增加27%至100家)以及新品牌(目前11个)增加的扶持下,黄氏星展唯高达研究分析员预测,该集团將持续达到每年10%至15%的成长。

然而,在服装零售上,则将面临刚刚进军大马市场如H&M新业者,将促使该业务在市面上的竞争更为激烈。

业绩

永泰大马的产业发展大多在中马和北马,目前共有5项正在进行的计划,潜在总发展价值【GDV】超过24亿令吉,截至2012年6月,未入账总额为3亿1100万令吉。

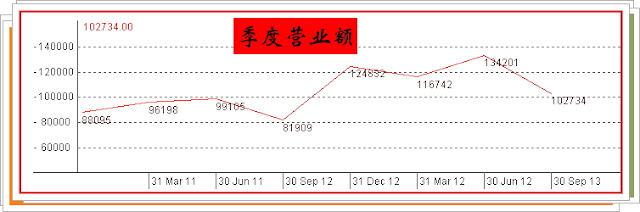

2013年首季度的营业额为1亿2百73万4千令吉,按年成长25%。

产业发展的营业额为5千1百30万令吉【上年同期:3千2百90万令吉】,主要贡献来自于以下三个发展项目:

Jesselton Hills;

BM Utama;

Verticas Residensi.

服装零售的营业额为4千4百40万令吉【上年同期:4千1百70万令吉】。

净利方面:

产业发展 - 1千5百20万令吉【上年同期:7百10万令吉】

服装零售 - 9百50万令吉【上年同期:9百90万令吉】

联营【UNIQLO】 - 1百80万令吉【上年同期:90万令吉】

股息

尽管永泰大马并无股息政策,但自1979年上市以来,皆有派息的举措,并预计未来将持续派发至少25%至30%的净利。

展望

永泰大马目前以2013財政年本益比4.7倍进行交易,市场不但低估了其位於巴生谷及檳城的地库,而且也忽视了其迅速成长中的零售业务。

该集团於檳城的產业销售自2008年全球金融危机后强力反弹,在过去3年都取得超过1亿令吉的销售总额。

在檳城第二大桥等设施发展计划以及强大的外国直接投资进入檳城的扶持下,在大山脚拥有169英亩土地的永泰大马,將能够从激增的土地价值中获益。

过去9年,永泰大马的营业额分布图.

成衣制造业,已经逐渐被淘汰了。

取而代之的是产业投资与发展和服装零售业。

印证了时代的变迁。

http://klsecompany.blogspot.com/2013/01/wingtm_25.html

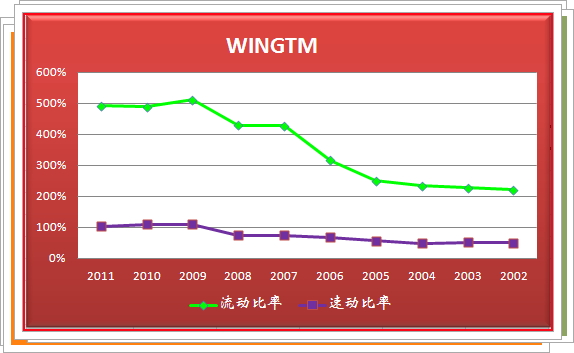

偿还能力

大马永泰(WingTM,2976,主板产业股)

一般常用的是流动比率和速度比率。

这两个比率的检视,最好是以一段时间比率之间的比较去判断,如果比率维持稳定,或者是缓步走高,都算健康。

然而,实践上,在投资运用上的参考性相当低。

因为很难从流动比率和速度比率的高低与变化,事先去准确预测一家公司的资产品质变化、偿还能力的变化。

因此,要根据这两个比率去判断出场点或逃命讯号是蛮困难的。

不过,不妨一知。

(1)流动比率 【CURRENT RATIO】

计算公式:

流动比率=(流动资产÷流动负债)×100%

判断准则:

流动比率> 200%→短期偿还能力强

流动比率≦200%→短期偿还能力弱

说明:

流动比率是用来衡量短期偿还债务能力的指标,一般都以200%做为标准值。

流动比率越高,表示短期偿还债务能力约强,对债权人比较有保障。

一般的流动资产包括现金及约当现金、存货、应收帐款、预付费用、短期投资、再建工程、短期支出(关系人往来)等等。

流动资产高如果是因为现金及约当现金太多,显示资源没有妥善配置到报酬率较高的长期部位。

如果流动资产高是因为存货或应收账款太多,则显示存货及应收账款管理有问题。

如果流动比率不稳定,表示公司库存或应收账款管理有问题。

这时候,就要提高警惕应该马上去检视存货周转率是否偏低,又或者是应收账款天期是不是激增。

(2)速动比率 【QUICK RATIO】

计算公式:

速度比率 =(流动资产-存货-预付费用)/流动负债

判断准则:

流动比率> 100%→短期偿还能力还好

流动比率≦100%→短期偿还能力吃紧

说明:

流动比率主要用来分析公司紧急变现偿还流动负债的能力。

要利用存货变现去清偿流动负债的确是缓不济急和不切实际,因此此比率将存货及预付费用从流动资产当中扣除。

大马永泰的流动比率长期在200%以上,2007年后,更攀升400%以上。

至于速度比率则在50%以上。

之间的差距,如此之大,表示大马永泰的存货额为数不小。

http://klsecompany.blogspot.com/2013/01/wingtm.html

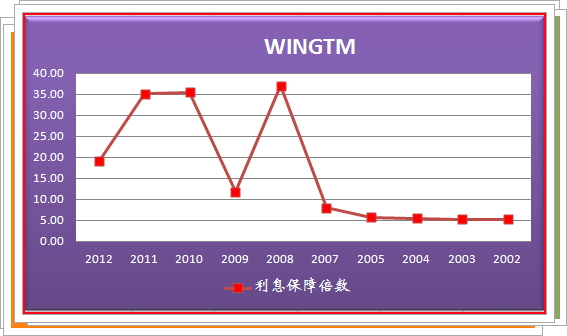

财务杠杆

评估法1》》利息保障倍数

计算公式:

利息保障倍数=(税前净利 + 利息费用)÷利息费用

评估长期贷款偿还能力。

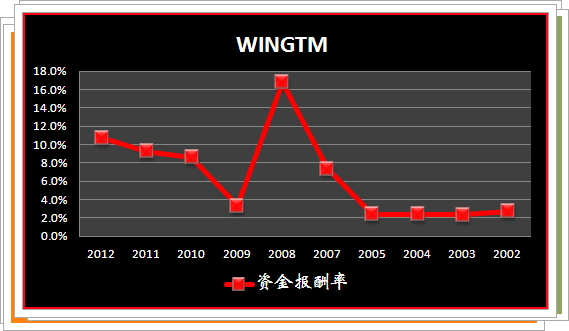

评估法2》》资金报酬率

计算公式:

资金报酬率=税后息前净利/【总资产 - 流动资产 + 流动金融负债】

【总资产 - 流动资产 + 流动金融负债】代表投入的总资金。

财务杠杆考量的就是所投入的资金可以创造出多少比率。

如果这个比率高于贷款利率,那么就值得使用财务杠杆。

流动负债可视为无息短期融资,因此从总资产中扣除。

资金报酬率必须要高于贷款利率,财务杠杆才会增加股东报酬率。

资金报酬率是以息前净利除以上述投资资金,主要目的用来考量长期贷款是否恰当。

并观察资金报酬率及贷款利率的利差是否足够,利差太小又或者只有一点点,就不适合使用杠杆。

大马永泰最近这3年的资金报酬率开始上涨。

http://klsecompany.blogspot.com/2013/01/wingtm_24.html

财务结构

简单来说,财务结构是代表资产品质。

公司营运所需的资金来源。

可分为:外部的借贷(包括短期及长期负债)及股东的投资(包括股本、资本公积及保留盈余,合称为股东权益)。

因此公司的财务结构,就是由负债与股东权益相互间的比例关系所表达。

也可以用负债与总资产或股东权益与总资产间的比例关系来表达。

投资人可藉由财务结构分析去了解一家公司资产、负债与股东权益间的比重关系,而这三者的关系,可决定一家公司承担风险与积极创造获利的能力。

检视一家公司财务结构健全与否,必须观察3大财务指标:负债比率、利息保障倍数『有时候,会出现在偿还能力分析那一环』,以及长期资金占固定资产比率。

也可以参考智库百科 - 财务结构分析

指标1 》》负债比50%以下较安全

计算公式:

负债比率=(总负债÷总资产)×100%

判断准则:

负债比率> 50%→偏高

负债比率≦50%→偏低

说明:

负债比率是用来分析一家公司资产中向外举债的比率有多少,是衡量公司长期偿债能力的重要指标。

该比率越高表示该公司财务结构越不健全,每年需支付的利息费用就越多,此对公司资金周转会产生相当大的压力。

不过,负债比率会因行业而异,有些领域因产业特性关系,负债比率均明显偏高,但这不代表不值得投资,必须与同业相比,才能客观诊断出财务比率的高低。

一般来说,负债比率在50%以下较为安全。

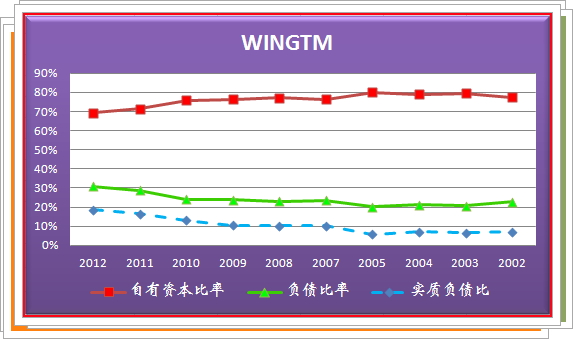

大马永泰的负债比率一直都维持在30%以下。

至于实质负债比,则一直都维持在20%以下。

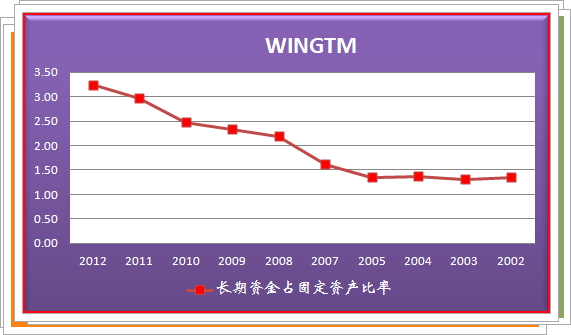

指标2 》》长期资金占固定资产比率> 200%,较健全

计算公式:

长期资金占固定资产比率=(长期资产÷固定资产净额)×100%

长期资产=长期负债+股东权益

判断准则:

长期资金占固定资产比率> 200%→代表公司无以短债支应长投,财务结构很健全

200%≧长期资金占固定资产比率≧100%→代表公司无以短债支应长投,财务结构不错

长期资金占固定资产比率<100%→代表公司有以短债支应长投,财务结构不佳

说明:

简单来说,就是评估公司有没有以短支长。

长期资金占固定资产比率是用来分析一家公司固定资产投资中由长期资金供应的比率有多少,公司固定资产投资之成本需以较长时间才能收回,故该比率越高表示该公司财务结构较健全。

长期资金占固定资产比率是用来评估一家企业的「固定资产」与「长期资金」是否平衡,可借以观察公司投资相关设备的资金,是来自长期资金居多,还是以短期负债来支应长投。

当长期资金占固定资产的比率愈高,代表公司并无以短期资金来支应长期投资的问题,财务体质较稳健。

相反的, 当比率过低时,代表公司的固定资产都是靠短期负债来支应,未来因为还不出钱而倒帐的风险增高,财务体质并不健全。

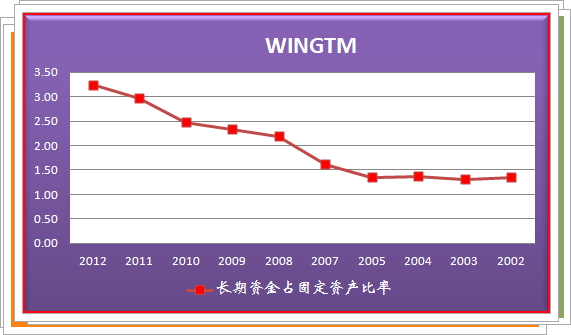

大马永泰的长期资金占固定资产比率,有逐渐上扬的迹象。

2008年后,都在200%以上,代表公司财务体质很不错。

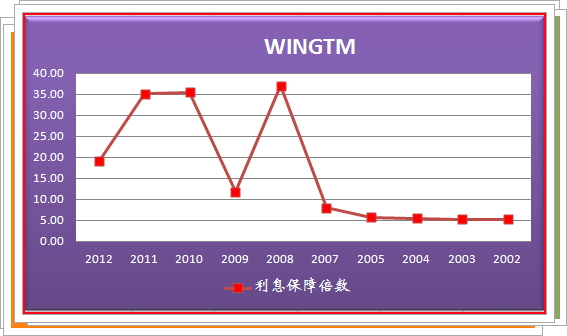

指标3 》》利息保障倍数>5倍较安全

计算公式:

利息保障倍数=(税前净利+利息费用)÷利息费用

判断准则:

利息保障倍数5倍→代表偿债能力极佳

5倍≧利息保障倍数≧2倍→代表偿债能力尚可

利息保障倍数2倍→代表偿债能力不佳

说明:

这里的利息费用,资本化的利息费用也应该包括在内。

主要衡量公司获利相对应支付债权人利息费用之保障程度。

看完负债比率后,接下来还要搭配观察支付借贷利息的能力,也就是「利息保障倍数」。

当倍数愈高时,代表按时付息的可能性愈大。

反之,则代表支付利息的能力愈差。

一般来说,当利息保障倍数>5倍时,代表该公司偿债能力良好,不容易出现「以债养债」的情况。

2008年后,大马永泰的利息保障倍数一直都在10倍以上的水平。

指标4 》》权益乘数

计算公式:

权益乘数=总资产÷股东权益

判断准则:

权益乘数越大,代表公司向外融资的财务杠杆倍数越大,需要承担较大的财务风险。

权益乘数越小,代表公司向外融资的财务杠杆倍数不大,需要承担的财务风险能够在掌控之中。

说明:

代表公司所有可供运用的总资产是股东权益的几倍。

但是,如果营运状况刚好处于向上趋势的成长型公司,较高的权益乘数反而能够创造更高的获利,并提高股东权益回酬率,对公司的股价将产生激励效果。

总结:

负债比率:偏低

长期资金占固定资产比率:财务结构很好

利息保障倍数:偿债能力极佳

权益乘数:稳定

整体上来说,大马永泰的财务结构是合格的。

http://klsecompany.blogspot.com/2013/01/wingtm_7198.html

经营能力

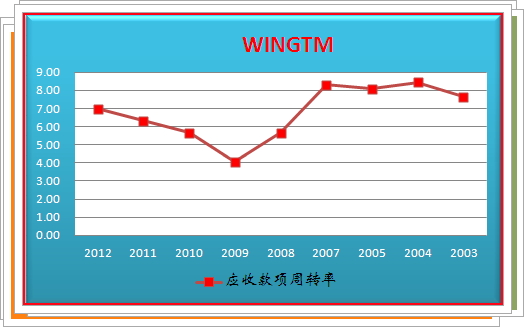

(1)应收款项周转率

计算公式:

应收款项周转率= 销货净额/平均应收账款

(2)存货周转率

计算公式:

存货周转率=销货成本/平均存货

(3)应付款项周转率

计算公式:

应付款项周转率= 销货成本/平均应付账款

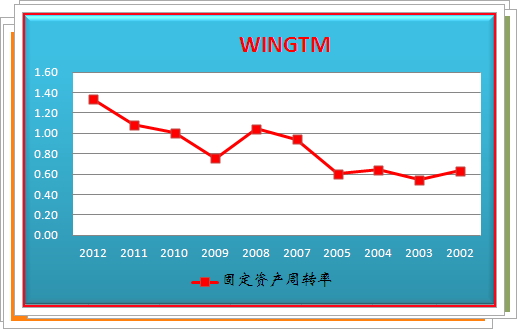

(4)固定资产周转率

计算公式:

固定资产周转率=销货净额/平均固定资产净额

固定资产周转率是指企业年销售收入净额与固定资产平均净额的比率。

它是反映企业固定资产周转情况,从而衡量固定资产利用效率的一项指标。

固定资产周转率高,说明企业固定资产投资得当,结构合理,利用效率高。

反之,如果固定资产周转率不高,则表明固定资产利用效率不高,提供的生产成果不多,企业的营运能力不强。

主要事项:

1、这一指标的分母采用

固定资产净值,因此指标的比较将受到折旧方法和折旧年限的影响,应注意其可比性问题。

2、当企业

固定资产净值率过低(如因

资产陈旧或过度

计提折旧),或者当企业属于

劳动密集型企业时,这一比率就可能没有太大的意义。

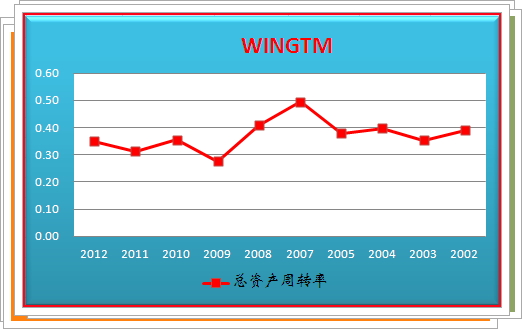

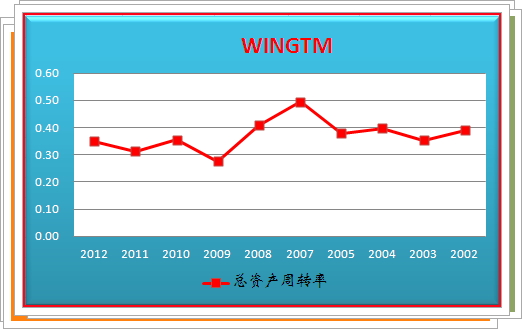

(5)总资产周转率

计算公式:

总资产周转率=销货净额/资产总额

这指标是从总体上反映一家公司资产利用的效率。

从本年度以及之前年度总资产的变化,可以发现一家公司与同行在资产利用上的差距。

总资产周转率越高,说明资产周转速度越快,反映销售能力越强。

企业可以通过薄利多销的方法,加速资产的周转,带来利润绝对值的增加。

与流动资产周转率相同,总资产周转率最终也是由存货周转率和应收账款周转率所决定的。

如果一家公司的总资产周转率突然上升,而公司的营业收入却无多大变化,则可能是因为注销了大量固定资产所造成的,而不是公司的资产利用效率提高,这点需要注意。

如果企业的总资产周转率较低,且长期处于较低的状态,公司应采取措施以提高各项资产的利用效率,处置多余,闲置不用的资产。

美中不足的是其分母是各项资产的总和,这包括流动资产、长期股权投资、固定资产、无形资产等等。

众所周知,总资产中的长期股权投资有几种形式的价值衡量法,除了那些有绝对控制权【CONTROL】的公司外【一般被认为持股大于50%的子公司】,很多长期投资所带来的应该是投资损益,并没有合拼统计,因此不能形成销售收入。

由此可见,可见公式中的分子与分母口径不一致,进而导致这一指标和同行间会因资产结构的不同而失去可比性。

(6)应收账款天期

计算公式:

应收账款天期=365/应收款项周转率

(7)销货天期

计算公式:

销货天期=365/存货周转率

(8)应付账款天期

计算公式:

应付账款天期=365/存货周转率

(6)、(7)及(8)归纳起来,就是所谓的『

现金转换循环』了。

现金转换循环可以看企业营运荣枯。

来看2012年:

应收账款周转率:6.99

平均应收账款收现天期:52.24

存货周转率:0.33

平均销货天期:1117.90

应付账款周转率:2.20

平均应付账款付款天期:166.02

现金转换循环 【CCC】:

= 平均销货天期 + 平均应收账款收现天期 - 平均应付账款付款天期

= 52.24 + 1117.90 - 166.02

= 1004.12

解读:

1. 货品在货仓囤积1117.90天就会被出货;

2. 出货后52.24天就能够兑现;

3. 然而供应商方面却能拖延至166.02天后才付款。

诠释:

现金转换循环,简单来说就是周转『期间』所需要用到的现金。

现金转换循环天期越长:所需要的周转现金越高,可能会出现周转不灵。

现金转换循环天期越短:所需要的周转现金越低。

现金转换循环天期如果出现负数:不需要周转现金都可以做生意!

总结:

存货包括正在建工中的产业,因此影响了均销货天期。

大马永泰是UNIQLO在马来西亚的代理,由于产业和服装业是牛头不对马嘴的,因此分析上,难免会出现很大的误差。

这一点,需要深入的去将两个业务个别分析,才能有比较清晰的画面。

http://klsecompany.blogspot.com/2013/01/wingtm_4194.html

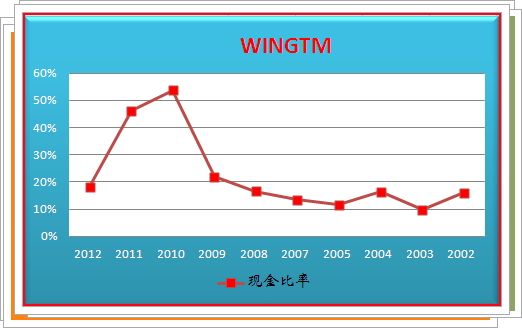

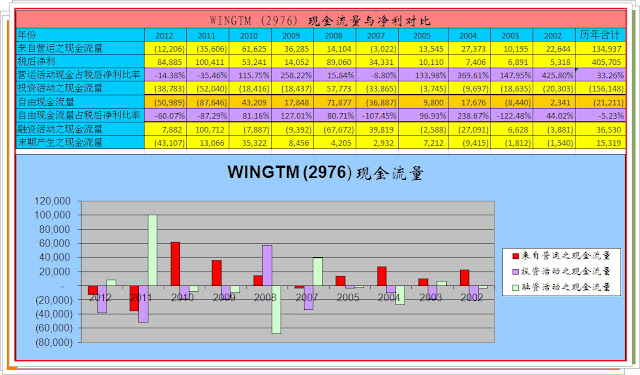

现金流量

『现金流量比率』及『现金比率』,代表自主偿债能力。

净现金流量允当比率,衡量公司自主营运能力。

现金再投资比率看出获利再投资程度。

(1)现金流量比率:

计算公式=营业活动净现金流量/流动负债

衡量在正常营业状况下,支付短期债务的能力。

该比率越高,流动性越强。

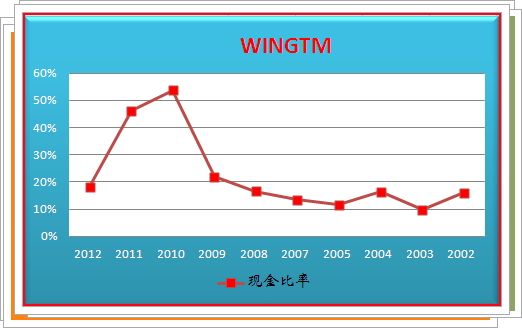

(2)现金比率:

计算公式=现金及约当现金/流动负债

现金比率跟『现金流量比率』是不一样的。

现金比率是净现金流量除以流动负债,净现金就是指现金及约当现金【Cash & Cash Equivalents】。

说白一点,就是用剩的钱。

此指标衡量公司手头上拥有多少现金去应付流动负债。

(3)净现金流量允当比率:

计算公式=最近五年度营运活动净现金流量/最近五年度(资本支出+存货增加额+现金股利)

借此推算由营运活动所产生的现金,是否足以支应公司业务成长(存货增添,资本支出)及分配股利所需的资金。

本比率大于100%,代表公司不用靠外来的增资或举债,以目前的资金流量足以持续营运下去。

小于100%则表示需向外筹资(举债或增资或其他取得资金的方式),有管理不当的嫌疑,当然也可能是股息配发过多。

注意事项:

1。资本支出指每年的资本投资现金流出数。

2。存货增加额只有期末余额大于期初余额之数目才列入,若期末存货减少,则以零计算,不可以负数【存货减少】去列计。

3.。现金股利包括支付给普通股东与特别股东之数。

通常以五年平均数为基准来计算,以避免受单一年度异常因素之影响。

因为这个比率关注的是长时期的现金利用。

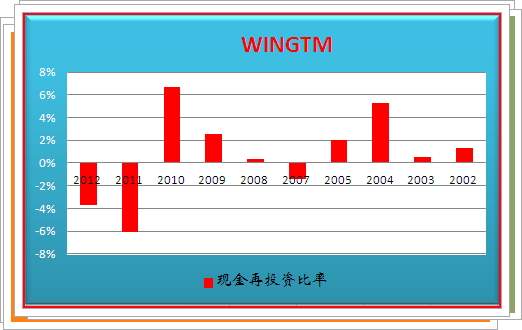

(4)现金再投资比率:

计算公式=(营业活动净现金流量-现金股利)/(固定资产毛额+长期投资+其他资产+营运资金)

衡量公司为资产重置及营业成长所需,而将来自营业之资金保留,再投资于资产之百分比。

一般正常约8%〜10%。

比率愈高表示公司自发性之再投资能力愈强,不藉由举债或增资方式筹措资金(亦代表该长期偿债能力较佳)。

关于第(3)及(4),是个人通过对方程式的领悟而计算。

这两个比率,市面上鲜少见到有人使用,至于管不管用,可真需要一段时间的测试。

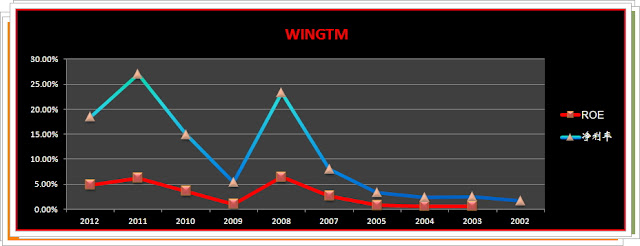

上图,是公司自2002 ~2012年的数据。

來自营运活动现金流量减去资本支出后,也就是自由现金流量是呈現负数,并占税后净利的比率为5.23%。

该公司2013年第一季,來自营运活动现金流入量为1千2百14万3千令吉,而投资活动支出则6百75万9千令吉。

自由现金流量为5百38万4千令吉,占税后净利29%。

http://klsecompany.blogspot.com/2013/01/wingtm_4734.html

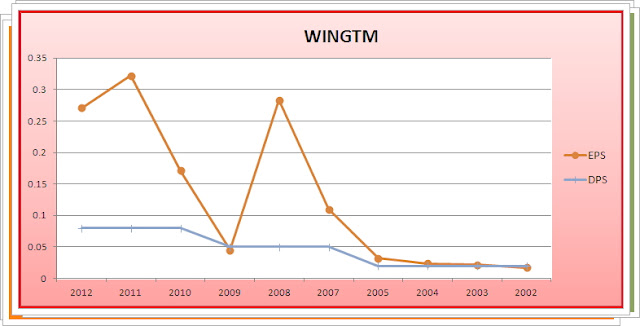

获利能力

(1)资产报酬率

计算公式=税后净利/ 平均资产总额

是指获利占公司投入总资产的比率。

总资产不知是来自于股东权益,也包括了总负债。

简单来说,总资产 = 股东权益 + 总负债。

一家公司要不要举债,有一个很简单的衡量标准,就是看总资产报酬率。

总资产报酬率要大于利息,即资金成本。

唯有这样,对股东才有利可图。

否则借越多赚越少,甚至借越多赔越多。

(2)股东权益报酬率

计算公式=税后净利/平均股东权益净额

关于这个股东权益报酬率,许多数据显示,是税后净利除以当期股东权益净额。

个人开始使用税后净利除以平均股权权益净额。

(3)净利率

计算公式=税后净利/销货净额

(4)每股净利

计算公式=(税后净利-特别股股利)/加权平均已发行股数

(5)过去10年税后净利。

(6)最近8个季度营业额。

(7)最近8个季度税后净利。

http://klsecompany.blogspot.com/2013/01/wingtm_4466.html

Wendy Yap

thanks ccs331 for the article. I think the PE should not be so low - 4.7. Based on the company announcement, the trailing twelve month EPS is 28.36 [2012-09-30 - 5.83, 2012-06-30 - 4.77, 2012-03-31 - 7.76, 2011-12-31 - 10.00] and the PE should be around 6++ [1.94 / 0.2836].

2013-01-25 22:05