[转贴] 科技股暴跌:重复99年的故事 还是为了学会飞翔?

Tan KW

Publish date: Tue, 13 Jun 2017, 03:07 PM

“我可以预测天体运动的轨迹,却无法预测人性的疯狂。” —— 牛顿

北京时间6月9日,科技股遭到抛售,导致纳斯达克指数暴跌1.8%!也就在周五晚,科技股成了当日表现最差的行业。

就在本周五,苹果公司大跌3.88%,创下年内最大单日跌幅,收报148.98美元。FACEBOOK同样跌逾3%,收报149.60美元,下跌3.30%。谷歌母公司ALPHABET跌幅达到3.40%,股价跌下1000美元关口,收报970.12美元。与ALPHABET一样跌落至1000美元股价之下的还有亚马逊,该股下跌3.16%,收报978.31美元。微软跌幅最小,但也达到2.27%,收报70.32美元。

受此影响,中概股也惨遭波及。京东当日大跌6.97%,收报39.00美元;陌陌(大跌6.38%,收报37.44美元;微博大跌3.50%,收报74.91美元。而这几家公司的股价在不久前才刚刚创出各自上市以来的历史新高。

而在当日标普500表现最差的十个股票里,科技股也占了7名!其中表现最差的是过去一年上涨了40%的英伟达,周五晚暴跌6.46%,其中盘中最高跌幅是10%。

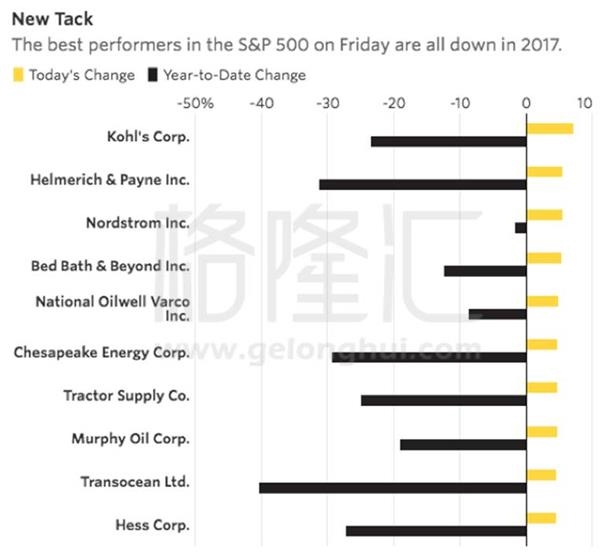

正所谓风水乱流转,在周五表现最好的股票却成了上半年华尔街讨厌的能源股,百货公司股票等。

如此的下跌,自然让人联想起1999年的互联网泡沫,那么今天的暴跌是正常的回调还是泡沫的前兆?

一、1999年的互联网泡沫到底是怎样的?

总有很多媒体在科技股一下跌,就无脑的认为,目前科技股处于1999年互联网泡沫破灭的前期!

于是,我就很好奇,1999年的互联网泡沫到底是怎么样的,与今天的科技股上涨有何不同。

1999年的互联网泡沫要从克林顿总统的第二个任期开始说起。

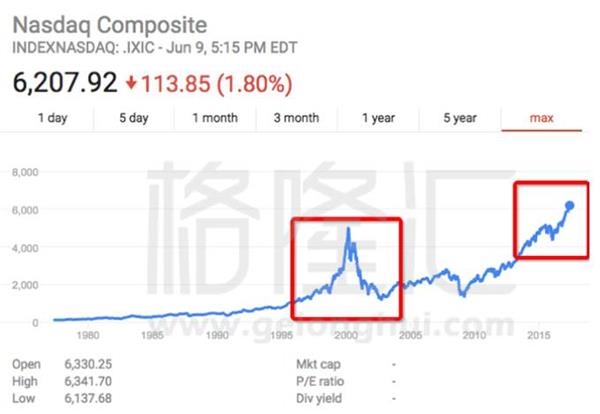

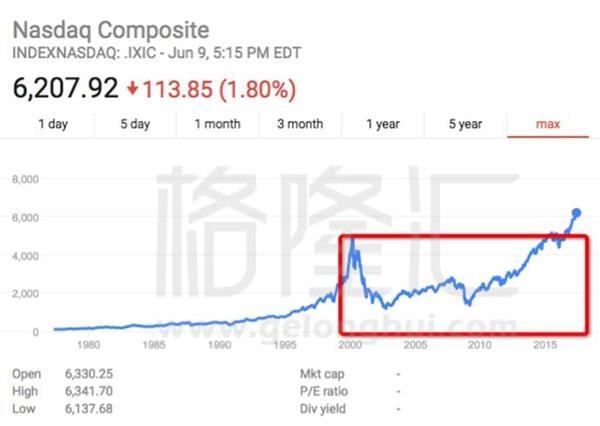

在聊聊泡沫形成原因之前,我们先来看看指数是怎么表现的。在1997年时,纳斯达克指数是1280点,但是也就在三年后,2000年3月份时,纳斯达克指数突破了5000大关。随后在2000年的3月8日之后,纳斯达克指数开始一泻千里,2002年12月6日时,指数跌到了过去15年以来的最低位—1210点。

在1997年—2000年,这三年时间里,美国科技股出现了很多奇怪滑稽的现象。

现象1:

任何公司只要和互联网公司挂钩,不论有没有利润,就一定上涨。那么怎么样和互联网挂钩呢?在企业名字后面加个“。com”就算是挂钩了!

利润都没有,更不要提什么商业模式和未来的盈利模式了。

现象2:

没有利润不要紧,一些没有营业额的公司,也能上市,而且一旦说自己是互联网公司,股价也会暴涨。

现象3:

俗话说的话,估值工具都是给“人”服务的。没有利润的公司,自然不能用传统的PE和现金流的估值方法了。那么这些公司如何估值呢?

华尔街发明了一套估值方法,让这些公司没有利润的公司看起来也很便宜。

华尔街使用的方法就是P/S。比如说,雅虎在巅峰时期的市值是600亿美金(这也是雅虎这一辈子的巅峰了),当时年销售额是20亿美金,所以这个P/S也就是30倍。

最有意思的是,华尔街给其他小公司,比如年销售额1000万美金的芝麻大的公司,也给30倍P/S,即3亿美金。

现象4:

出租车司机,餐厅里的厨师,理发店的师傅,都在谈论股票。

接下来的事情大家就很熟悉了,在纳斯达克指数刚触及5000点没多久,就撑不住了,随后2001年的911事件将纳指又一步推进了深渊。

从2000年的高点到2003年2月份的最低点,整整跌掉了75%。

很多人为了炒股,变卖掉了自己的房产和公司,在这轮下跌中,自然血本无归。

在2015年11月,整整15年之后,纳斯达克指数才重新回到2000年的历史最高点5048点!

二、纳指估值高吗?

在简单了解过1999年互联网泡沫之后,你会发现即使纳指今天有泡沫,泡沫的程度也远远小于1999年。

原因也很简单:

1、纳斯达克指数里的公司盈利能力很强,估值也不高

目前纳指里的大多数公司都是有盈利能力的,谷歌,亚马逊,脸书,苹果,全部都是赚钱的,而且都是暴利的。同时这些公司手里也都有大量的现金,谷歌手里有1000亿美金,苹果有2000亿美金。

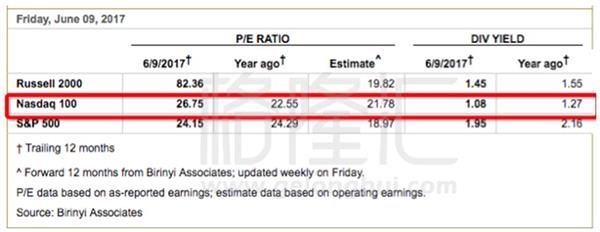

从估值上来看,今天的纳斯达克指数绝对不便宜,但是也远远没到让人发指的高估。

今天纳斯达克100指数的PE是26.75倍,一年前这个数字是22.55倍,同时目前纳指的股息率是1.08%。

26.75倍从历史上来看,并不是个让人“便宜”的数字,但是它离“很贵”应该还是有一定距离的。尤其是考虑到美国长期利率应该是回不到6%以上,估计最多到3%-4%就不错了。

而且就在今年第一季度,纳斯达克指数里的公司,第一季度业绩平均增速是15%。

2、纳指成分股垄断优势极其明显

1999年时,互联网还只是一个概念,今天的互联网是切切实实可以赚钱,并且改变了全世界的行业。而且目前互联网巨头的垄断尤其极其明显,亚马逊是美国电商的老大,同时甩老二不知道几万条街。谷歌基本上垄断了全世界的搜索引擎,占全球市场份额的80%,脸书几乎垄断了全球社交平台。

而且更要命的是这种垄断是全球垄断的。

三、结语

据华尔街日报报道,一家名叫Bedell Grazier投资咨询公司的首席执行官Michael Grazier表示,科技股在过去几周之内的表现令人欣慰,所以投资者们获利离场,造成股价回调。他透露,在自己的持仓中,苹果公司是最大的重仓股之一。

Evercore ISI交易部门常务理事Doug DePietro称,抛售的背后并没有什么特别的原因,只是资金流出此前屡创新高的股票后流向了其他股票。

如果你仔细观察这次暴跌,其实并不是公司的基本面因素导致的,更多的应该是资金流出形成的。这就是为什么在暴跌当日,能源股以及前期非常不被看好的零售公司股价出现暴涨。

另外,拿1999年和如今对比也是完全耍流氓的行为,无论是从科技股的盈利能力,估值水平,竞争力等各方面判断,我们所处的今天与1999年的互联网泡沫完全不可以同日而语。

最后,跌下来这么一点点,科技股便宜吗?

一点也不便宜,以现在的价位买科技股,终究买的还是成长。

http://hk.eastmoney.com/news/1532,20170612745810477.htmlMore articles on Good Articles to Share

Created by Tan KW | Jan 14, 2025

Created by Tan KW | Jan 14, 2025

Created by Tan KW | Jan 14, 2025

Created by Tan KW | Jan 14, 2025

Alibabah

解释的太好了

2017-06-13 15:56