WeShareWeTrade KLSE投资分享点滴

CHINHIN(5273)振兴集团-侵略性扩张能否带来净利成长?

扬 司马

Publish date: Sun, 08 Oct 2017, 12:33 PM

如果有稍微留意CHINHIN新闻的读者们,都知道CHINHIN是一家作风相当积极,侵略性扩张的公司。侵略性扩张如果真能成效,股东们自然就笑哈哈啦。如果成果未能如预期般的好,是公司的一大风险。

不过相比起年初CHINHIN积极收购公司的报导,近期CHINHIN显少浮出新闻版面,因为CHINHIN今年已经收工停止收购的脚步。

让笔者总结CHINHIN过去一年的收购和其成效。

上市后的收购成效检测 (只计收购新公司,买地设厂扩充业务不计在内)

1. 防火门生意

收购价: RM 17.1million

税前盈利贡献:RM2.3million (2017年上半年为止)

Profit guarantee:年均税前盈利RM3million

2017年3月31日完成收购,在2017年上半年贡献RM2.3million的税前盈利,即使保持此盈利水平,P/E只有4.98,是不错的收购。

2. 聚合物混凝土导管Concrete pipes

收购价: RM 35million

税前盈利贡献:不详

Profit guarantee:年均税后净利RM6million

2017年4月3日完成收购,其净利估计已计入集团的账簿,应该是计入现有的AAC与precast concrete的业务,因此无法得知其贡献占多少。不过此收购应该是值得的,因为其profit guarantee有RM6million,而且近期CHINHIN在private placement私下集资中拨出RM2.7million扩充产能,预计在2018年上半年完成,一旦完成可让产能翻倍!!

3. 太阳能业务

收购价: RM 24.8million

税前盈利贡献:未知

Profit guarantee:年均税后净利RM10million

2017年8月24日完成收购,只收购45%的股权,因此不属于CHINHIN的子公司,且看这项收购能否带来实在的盈利贡献。

4. 未知

虽然今年的收购计划已停止,但明年以后都可能有新收购,CHINHIN在private placement 私下集资中拨出RM10.0million支撑未来的扩充计划。

随着这些收购,CHINHIN涉及的业务及产品种类更为广泛。

好,接下来说说本季度的表现。不是第三季度哦,而是八月出炉第二季度季报。笔者姗姗来迟送上季报分析,不过迟到好过没到是吧?读者们别见怪呀。

业务表现

“旧”业务 – 2012年前就持有的业务,目前此行业发展有点下滑的趋势。

“新”业务 – 2012年后才持有的业务,目前此行业发展处于上升的趋势。

“旧”业务

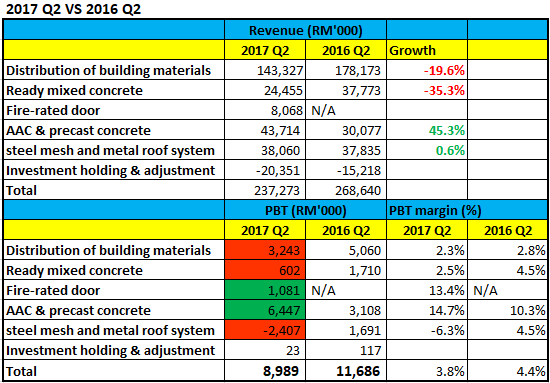

1. Distribution of building materials

营业额下滑19.6%的情况下,税前利润近一步下滑35.9%。

2. Ready mixed concrete

营业额下滑35.3的情况下,税前利润更下滑64.8%。

“新”业务

1. AAC & precast concrete

焦点业务:营业额成长45.3%。税前利润却翻倍成长,成长率达107.4%。税前盈利率从10.3%升至14.7%。不过还是低于行业盈利率水平,相信赚幅可进一步提升。

此业务今年也成为主要贡献的业务,占整体盈利的64%。

2. Steel mesh and metal roof system

全年营业额微升0.6%,但是连续两个季度出现亏损,本季度亏损进一步扩大至RM2.4million, 相比于去年RM1.6million盈利,相差甚远,成为集团扯后腿的业务。竞争激励+销售价跌+原料价格涨的多重问题,完全感觉不到有好转的迹象。(虽然公司已表明有应对方案)

3. Fire rated door

2017年新业务,总结上半年税前盈利达RM2.3million,算是不错的收购啦。

总结2017半年财务表现

公司去年说明目标在2017盈利增加20%。转眼半年过去了,“旧”业务依旧低迷,再加上 steel mesh业务扯后腿,税前盈利反而下滑9.6%。如要达到20%的成长,接下来的半年需得RM32.5million的税前盈利,看来是达标无望了。

CHINHIN private placement私下集资意外得订在RM1.30高价,使CHINHIN得以集资RM65million,比IPO集资的RM41million还要多。

虽然今年半年表现不达标,CHINHIN反而增加股息派发,派发2仙的中期股息。股价也横摆在RM1.3左右蛮久的时间了,没有因为财务表现下滑而出现大减价,看来投资者都在期待积极的扩张和收购在未来的1-2年可否换来实在的净利。

最后,送上最近笔者看到与CHINHIN有点相关的新闻,CHINHIN或许是2018年budget的间接性赢家之一。这也是笔者喜爱CHINHIN业务的原因之一,不管是哪家公司赢得建筑合约,身为一站式建材商专才的公司,将会是背后的赢家。

WeShare WeTrade

想看更多分享,可like我们的FB专页和追随部落格。谢谢支持 :)

Related Stocks

| Chart | Stock Name | Last | Change | Volume |

|---|

kakashit

我看到这个年轻CEO很有拼劲,而且也不断的有新股东加持,应该会有一番作为。

2017-10-09 08:50