EWI(绿盛世国际,5283,主板产业股),成立于2013年8月28日,并即将于2017年4月3日上市大马交易所主板。

EWI目前为ECOWLD的姐妹公司,上市后将成ECOWLD的联号公司。EWI与ECOWLD不同地方,是该公司将专注于海外的产业发展。

目前,旗下产业计划分佈在英国与澳洲。

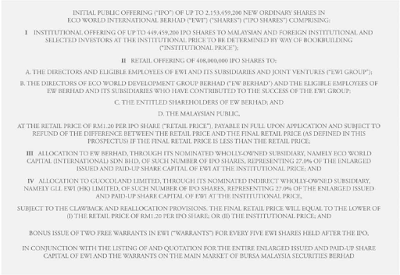

根据EWI的招股书,该公司一共会公开发售21亿5345万9200股。

在新股中,GUOCO和ECOWLD将会各自认购扩大股本后的27%股权,即6亿4800万股,总股数12亿8400万股。

其余的新股:

-

4亿4945万9200股保留给机构投资者

当中,雇员公积金局(EPF)、国民投资机构(PNB)和退休基金局(KWAP)共占机构投资者的47%或2亿1124万5824股 - 1亿2000万股售予董事和雇员

- 2亿4000万股售予绿盛世股东。

- 4800万供大众认购

而EWI这次的IPO还有一个特别之处,就是每认购5股EWI的投资者将同时获2股免费EWI凭单。EWI一共将会送出9亿6000万股凭单予所有申请到新股的股东。

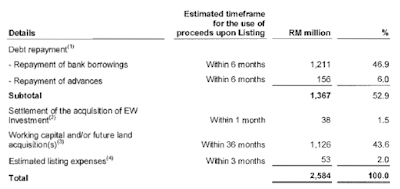

此次上市计划将筹集到25亿8145万1040令吉,该公司会如何利用这笔筹集来的资金?

根据该公司招股书47页,所筹集到在资金当中46.9%将用于偿还银行贷款,6%作为预付款,1.5%作为绿盛投资筹款,43.6%作为营运资本以及未来购置土地,2%为上市费用。

EWI目前的股本为2亿4654万800股,每股净资产RM0.44。加上所发售的21亿5345万9200股新股,上市后股本将扩大至24亿股,每股净资产RM1.06。

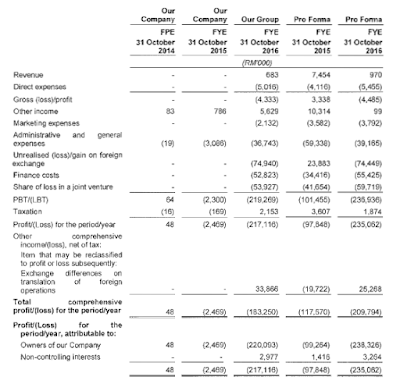

在招股书的第17页里的损益表,该公司自2014至2016年间,并无任何获利。

或许大家会觉得奇怪,为什么没赚钱的公司竟然可以上市?

如果能够了解一下当初EWI的上市用意,就不会觉得惊讶。

EWI当初原本是打算以SPAC(特别用途并购公司)的形式上市,但隨后该公司竟然在短短数个月内成功获得3个英国伦敦和1个澳洲悉尼的发展项目。

而这个突如其来的转变,让该公司决定改用IPO形式在主板上市。

该公司是援引证券指南5.02(b) 条文市值渠道(Market Capitalisation Route)申请上市。

在这项条文下,只要符合以下条件即可:

|

| 资料来源:马来西亚证券委员会 |

EWI以IPO方式上市更直接快速,也能够更有效从市场筹措资金,以融资这4个海外发展项目。

英国伦敦City Island 第二阶段

计划兴建1130间私人住宅单位和15间可负担房屋,售价介于298,760英镑至3,250,000英镑。估计发展总值达到6亿9130万英镑。

英国伦敦Embassy Gardens第二阶段

计划兴建709间私人住宅单位和163间可负担房屋,售价介于575,000千英镑至4,450,000英镑。估计发展总值达到9亿3250万英镑。

英国伦敦Wardian

计划兴建626间私人住宅单位和138间可负担房屋,售价介于389,940英镑至2,250,000英镑。估计发展总值达到5亿6610万英镑。

澳洲悉尼West Village Paramatta

是一项结合住宅和商业的综合型产业,并计划兴建398间私人住宅单位,售价介于524,000澳元至1,455,000澳元。估计发展总值达到3亿1480万澳元。

伦敦的3项发展项目总值约22亿英镑,至于澳洲悉尼的发展项目总值为3亿澳元。换算成马币的话,总值超过130亿令吉。

自从英国决定脱欧后,刺激英镑暴跌了一段日子,目前已经企稳。EWI决定在这个时候进军英国产业,确实是一个很不错的时机。

EWI目前的业绩依然处在起步阶段,所以如果要投资这家公司,投资的是该公司未来的潜力,以及丹斯里刘启盛的眼光,还有对他的信任。

EWI将继续放眼在未来将业务版图扩展至其他国际市场,并积极爭取英国及澳洲的新发展机会。

EWI并没有制定股息政策,未来该公司派发股息时会取决于公司的收入,在扣除资本开销和所需的营运资本,所剩余的现金流后再作决定是否会派息。

刘启盛曾表示,他放眼EWI上市时市值可以达到30亿令吉。

其实我觉得这个目标不难达到,只要第一天开市时,EWI的股价能够站上每股RM1.25,它的市值就立刻达到30亿令吉了。

但估计母股股价在上市初期或许不会让投资者吃到太多甜头,反而是该公司所送出的凭单有出奇制胜的机会。

Ken_lee84

为何还要在这里上市? 外国不给?

2017-03-13 19:57