Good Articles to Share

[转贴] 【美德17连霸】- MITRA(9571)手握1,730 Mil订单,PE =7.03的,是否有被低估的嫌疑? - Harryt30

Tan KW

Publish date: Mon, 17 Jul 2017, 02:00 PM

Monday, July 17, 2017

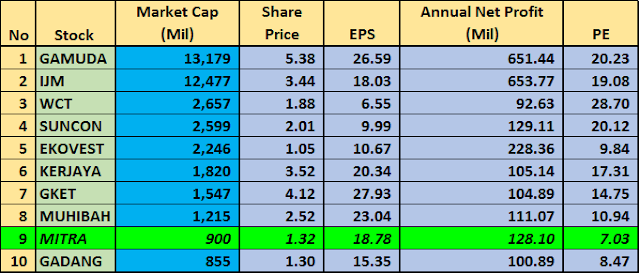

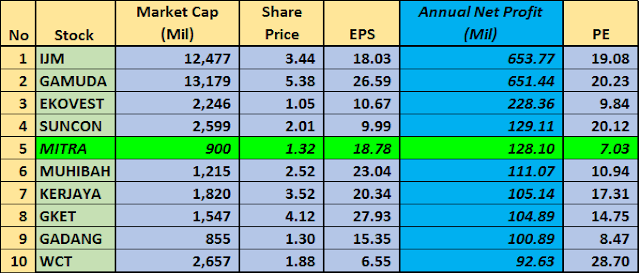

今天会跟大家分享MITRA(9571) 这家建筑公司,不过在进入正题之前,笔者要给读者们看看10家建筑股的数据。

**以下数据是截至2017年7月17日12.30p.m的数据

但是在这10家公司里,MITRA的盈利却是10家公司里排名第5,仅仅比IJM, GAMUDA,EKOVEST以及SUNCON低。

*****************************************************

笔者追踪MITRA(9571)这家建筑公司已经超过3年的时间,本身也出席过2次美德再也的股东大会。老板【标哥】是Engineer出身,过去承诺过的事情,基本上可以Deliver 90%以上给股东,是一位有能力又值得信赖的企业家。

公司的股价自从在2015年8月分派发2送1红股之后,股价就一直徘徊在RM1.25 – 1.45之间,股价多次挑战RM1.45却一直都不成功。

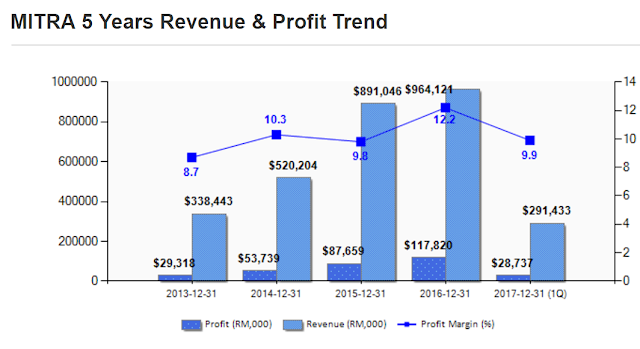

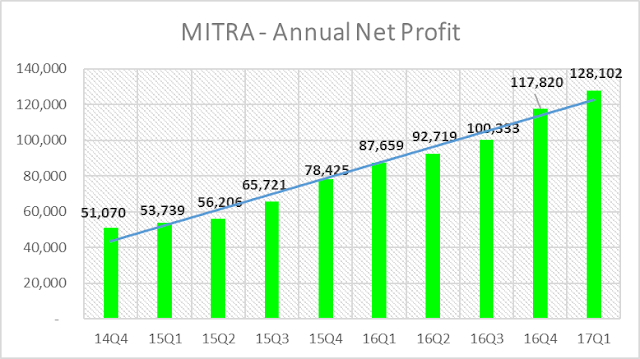

回归基本面,公司的营业额已经连续4年都在进步。截至FY17Q1的全年的Net Profit高达RM128 mil,在建筑领域里排名前5。而且公司从2013Q1至今就保持YOY增长的记录,已经维持了整整17个季度,是一家稳定成长的公司。

不过公司在2016Q4以及17Q1获得RM22.66 mil的卖地赔偿 (卖掉Pengerang,Johor的地皮给政府) ,扣除Tax之后,一次性的卖地Net Profit大约是RM17 mil。

所以公司的Pure Operating Net Profit = RM111 mil,每股盈利 = 16.5分,PE相等于8.00。以规模以及获利能力来看,MITRA在2014 – 2015年的PE是10 左右,现在还是处于被低估的状态。

上图是MITRA资产债务表的Summary:

-

公司在2017Q1的营业额突破了历史新高,根据以往的惯例,Q1都是最差的一个季度。最新季度营业额上升但盈利下滑是因为公司在Q1完成的工程Profit Margin偏低。

-

现在手握RM1,730 mil的建筑合约,现阶段MITRA已经取得4亿令吉的新合约,尚有价值2亿令吉的合约还在洽谈,料有望增加新订单至7亿令吉。假设这笔合约成功的话,MITRA的合约有望达到20亿令吉。

-

IBS建材将会是未来的趋势,政府现在强制性要求发展商以及建筑公司使用IBS,这不只可以节省劳工费用,也可以减低材料成本并获得政府的Tax 津贴。公司在过往2年积极投资新建筑器材以及IBS系统,资本开销增加至8,000万令吉,不过预计今年估计只有2,000万。因此MITRA可以借此优势去竞标更多的工程合约,今年有望达到10亿令吉新订单或超越目标。

-

MITRA现在的Total Borrowing高达RM286 mil,相等于Borrowing Per Share = 43 cent。不过在资本开销减少的情况下,管理层有信心在未来2 – 3年减低债务。现在的Debt to Equity Ratio以及Gearing Ratio分别是0.44以及0.33,在建筑领域是属于可以接受的范围。

-

不过需要注意的一点是公司Trade Receivable从两年前的RM192 mil增长到现在的RM587.886 mil,足足增加了200%。欠账增长的速度远远超过营业额增长的速度,因此这点是一个隐忧,代表着公司很难收回账。

-

MITRA-WC在2016年到期,这导致股票数量增加,而每股盈利也因此被Dilute,这可能是导致去年股价横摆不前的原因之一。

总结:

MITRA的盈利已经连续17个季度YOY保持成长,但是股价却一直停滞不前。MITRA在1年前的7月15日是RM1.32,一年后的今天才也是RM1.32 (5仙的股息刚刚在7月14日除权), 持有1年的股东赚了5仙的股息之外什么也没有赚到。

现在MIRA的盈利是历史新高,可是股价距离新高的RM1.45还有10%的空间。这个情况跟去年的MAGNI非常相似,盈利一年4个季度都在增长,但是股价却不升反跌。不过MAGNI在积累了1年之后,股价在今年终于爆发了75%之多。MITRA是否可以步上MAGNI的后尘,那就让时间证明吧。

建筑业务是MITRA的主要业务,公司今年的目标是【至少竞标到10亿令吉】的合约。而且2017下半年会有许多大型合约颁发,MITRA或许会有机会分到一块肉。

此外,FY2016产业部门的营业额从2015年的RM55.186 mil增长到RM89.641 mil,PBT也从RM1.643 mil增长到RM26.607 Mil。最新的季度当中,未进账的产业销售从去年Q4的RM160.81 mil 上升到RM204.31 mil。而且管理层在Prospect里也说到产业部门在FY2017会贡献更多的营业额,加上最近才在Puchong推出了PRIMA可负担房屋,2017年的产业盈利贡献有可能会是一支【奇兵】。

南非的业务在2017年预计会疲软,因为未卖出的产业是比较贵的。现在有RM7.25 mil的Unbilled sales在手,盈利贡献明显早下滑。

MITRA现在的下探空间非常有限,但是上涨空间却非常值得期待。HLG给的Target Price是RM1.89,因此这家公司不宜短线操作,需要耐心持守才能获得回报。

以上纯属分享,买卖请自负!

Harryt30

13.55p.m.

2017.07.17

http://harryteo.blogspot.my/2017/07/140417-mitra95711730-milpe-703.html

Related Stocks

| Chart | Stock Name | Last | Change | Volume |

|---|

Market Buzz

More articles on Good Articles to Share

Why so many younger Chinese are saying ‘I don’t’ to marriage and family

Created by Tan KW | Jan 05, 2025

This was the ‘crucial’ moment that proved Trump is for 'working people': Journalist

Created by Tan KW | Jan 05, 2025

Attorney slams judge over Trump sentencing: ’Constitutionally crippled’ #shorts

Created by Tan KW | Jan 05, 2025

Expect another 'sluggish' housing market in 2025: Real estate advisor

Created by Tan KW | Jan 05, 2025

Even before warning, younger Americans were picking mocktails | REUTERS

Created by Tan KW | Jan 05, 2025

Russia declares emergency in Crimea after Black Sea oil spill | REUTERS

Created by Tan KW | Jan 05, 2025

Discussions

4 people like this. Showing 3 of 3 comments

Why trade receivable spike ? Not majority government project? So hard to get back money ?

2017-07-18 22:38

OrangKuat

Low pe is due to last two quarter has extra profit by force sell land in Johor

2017-07-17 19:45