而笔者等级过后先拿了RM30的KFC Voucher,过后还拿到了一套小型的Kid Wall Shelf。对这次的Door Gift笔者觉得满意,因为价值至少RM50以上。

上图就是HEVEA的几位管理层,主持的Chairman是83岁的Dato Chan Choong Tack。会场虽然准备了可以容纳150个人以上的椅子,但是出席的人数大致上是60 - 80人左右。可能是因为地点在芙蓉,所以人数会比较少。

股东大会开始之前,他们播放了一段5分钟左右的影片,大致上是介绍公司的业务以及2011-2015年的成长。以下是一些笔者记录下的重点:

- 公司主要的客户来自中国以及日本,90%的产品出口至国外。

- 在过去两年花了RM 20 mil在CAPEX以及R&D。

- 公司的产量已经是接近Optimum capacity。

- 公司过2011 - 2015年的Revenue CAGR是7.77%,而Profit CAGR是116.02%。

- 而公司现在还剩下RM187 mil的Tax incentive,这也是公司在这近可以告诉成长的原因。

- 笔者觉得气氛有点严肃,因为全场发问问题的只有3个人,其中一个就是本人。

- 一位年龄28 - 30岁的印度人开始发问问题,他准备了大约5 - 6个问题。这些问题主要围绕着公司的CAPEX开销,机器维修费用,公司在做着什么同行没有做得事情?最后也问了我最想问的问题,那就是要如何花HEVEA每股18仙的现金。

- Mr Yoong的回答是公司的机器都可以运作30年左右,所以Depreciation的期限是20年,维修费用也不高。大部分的资金都是用来研发新的产品并增加产品的价值。此外也买进新机器以减低成本。

- 这些解释符合笔者价值基本面的胃口,因为他们注重产品的品质多过Volume。产品品质进步了,售价自然会增加并提高Profit Margin。

- 关于79.233的净现金,公司说会善用这笔钱来增加公司的营运能力,借此也可以提升营业额。此外,管理层在两天前meeting的时候通过了 Minumum 30%的派息政策以回馈股东。

- MR Yoong最保守的方式计算,假设公司今年的Net profit是RM 70 mil,那么30%的派息政策就是21 mil。以现在455.62 mil的股数以及星期闭市价格RM1.18计算,大约是4.6仙, 大约3.9%左右。

- 不过HEVEA最新季度的盈利大约是80 mil的盈利,加上未来3个季度也会会持续成长。笔者预测2016财政年的盈利可以进步20%,73.827 mil(2015 profit) x 1.2 = 88.5 mil。

- 假设2016财政年可以达到90 mil的盈利,那么股息大约可以有6仙,周息率可以4.5 - 5%左右。

- 另外一位Uncle股东又问,公司share buy back是不是觉得公司股价被低估。管理层回答是,那位Uncle又问,那么你觉得合理价格是多少??? (全场发出笑声)

- Mr Yoong回答说,当初IPO的PE = 8, 现在的PE才 7 左右,所以他的意思是股价最少可以PE 8 。现在EPS = 17.58 , PE =8 股价大约会是RM1.41。

- 笔者却认为,今年1月头股价一度上涨到RM1.79, 而公司已经在2月以及5月交出了出色的盈利。理论上回到当初的RM.179应该是有可能吧,我们就拭目以待吧。

- 管理层回答问题非常清晰,而笔者在股东大会后也跟Executive Director Yoong Li Yen有交流。

- 大致上公司的订单都是满满的,只要产量跟上,未来的销售并不是问题。

- 不过2015年有 50 -60的盈利成长是来自美金增值,剩下的40%是来自Automation以及成本控制。

- 因此Miss Yoong解释说HEVEA会继续提高产品的品质,努力为股东创造更高的价值。

- 最近季度的营业额是145.911 mil, 假设全年都可以维持这样的销售额,全年就有580 mil。不过以保守一点的估计,10%的增长 = 555 mil其实就很不错了。

- 现在公司定下minimum 30%的派息政策,希望这点可以吸引更多的股息投资者。毕竟公司也有可能派发35%的股息,那时dividend yield是可以超过50%的。

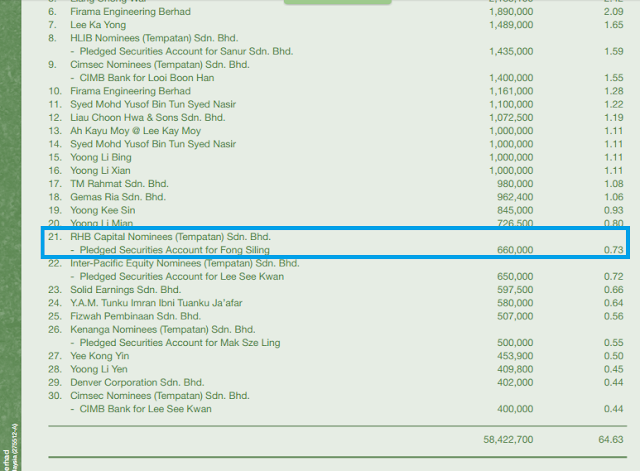

- 冷眼前辈增持了HEVEA-WB, 也意味着他很看好HEVEA的未来。我们来看看假设HEVEA的派息政策30%,冷眼前辈的Dividend Yield有多少。

- 星期五出色的业绩+ 今天公布的Minimum 30% 派息政策,这真是【双喜临门】!

soojinhou

Thanks mate

2016-05-30 18:04